東北大学大学院工学研究科修士課程修了。

銀行勤務を経て、現在はWebメディア制作や運営に携わる。

企業における会計手法には、税務会計、財務会計、管理会計の3種類があります。

どうしてこれら3種類が存在しているのでしょうか。特に管理会計に関しては企業にとって必須ではありませんが、なぜ注目する必要があるのでしょうか。

それは、税務会計や財務会計では、経営の実態を把握することが難しいからです。

この記事では、それぞれの会計の特徴や管理会計の重要性について解説します。

中小企業における管理会計の必要性について理解し、適切な経営状況の把握ができるようになりましょう。

目次

会計の種類

企業会計は目的や報告対象に応じて大きく以下の3つが存在します。

| 目的 | 利用者 | |

| 税務会計 | 税金の申告 | 税務署 |

| 財務会計 | 財務状況の報告 | 社外の利害関係者 |

| 管理会計 | 経営状況の把握 | 社内の経営者 |

それぞれについて詳しく見ていきます。

税務会計

税務会計は、税務署に対して、税金の適切な申告と納税をするために行われる会計です。企業は決算に応じて納税を義務があるため、税法に基づいた税務会計を行うことは必須になります。

企業側から見れば、納税額を少なく済むようにするため、できれだけ利益を小さく見せようとするのが一般的です。

税務会計では、課税の対象となる収益を「益金」、費用は「損金」と呼ばれ、益金から損金を引いた額が税金のかかる「所得」となります。

ここで導かれた所得は、企業の利益とも認識できますが、あくまで税法に基づいた計算方法によるものであり、実態とは異なる面もあるので注意が必要です。

財務会計

財務会計は、利害関係者に情報を提供するための行われる会計です。ここで利害関係者とは、株主や投資家、金融機関、取引先などの社外の関係者全般を意味します。

企業は会社法などにより、財務会計により決算期ごとの決算書類の作成義務があります。

企業側から見れば、利害関係者から会社の状態を良く評価されたいので、利益を多く見せたいものです。企業会計原則に則り、不当に利益を大きく見せることはできませんが、ある程度恣意的に利益を算出することも可能です。

したがって、税務会計と財務会計で認識する利益は大きく異なることがあります。さらに、両者は実態とも異なることが往々にしてあります。

また、利害関係者の影響があまりない非上場の中小企業においては、ほとんど財務会計の内容も税務会計が中心になっています。

「税金さえちゃんと払っていれば問題ない」という考えが広まっており、会計事務所も税務申告のための業務にしか注力していない現状があるためです。

管理会計

管理会計は社内の経営者が経営状況を把握し、意思決定を行うことを目的とした会計です。

税務会計や財務会計とは違い、管理会計に関する法律はないため、作成自体は任意であり、作成方法も自由です。

ただし、外部に公表する財務会計との整合性がとれている必要もあるため、一般的には財務会計で作成された決算書を基に作成されます。財務会計では把握しきれない会社の財務情報を明らかにする役割があります。

管理会計の必要性

管理会計は、企業の経営状況を正しく認識するために必要不可欠です。しかし、中小企業では管理会計がしっかり行えている企業は多くありません。

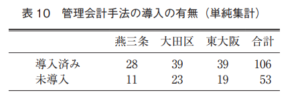

以下の図は、各地区の合計159社の中小企業に対して管理会計の導入の有無を調査した研究結果を示しています。

参考:山口直也、研究論文「我が国の中小企業における管理会計の実態調査」

参考:山口直也、研究論文「我が国の中小企業における管理会計の実態調査」

この研究結果では、約1/3の企業が管理会計を導入していないことがわかります。また、導入している2/3の企業もどれほど有効に活用できているかはわかりません。

実際、管理会計を導入することで何がわかるのか、管理会計の必要性について解説していきます。

実態との乖離を把握

税務会計や財務会計では、一定の会計のルールに基づき利益を算出しますが、税額を少なくしようとする操作や赤字を隠そうとする操作が少なからずできてしまうのも事実です。

したがって、利益が出ているからうまくいっているとは限りません。実態と乖離した決算書で経営判断を行うことは非常に危険です。

では、財務会計によって恣意的な操作のない貸借対照表と損益計算書を作れば、企業の現状が把握できるのでしょうか?

財務会計で把握できないこと

企業の実態は、財務会計で作成する貸借対照表と損益計算書だけでは把握できないことがあります。ここでは大きく2つについて解説します。

1つはキャッシュ(現金)の動きです。

収益や費用は実際にキャッシュとして流出入が起こったときに計上されるものでありません。発生主義や実現主義という会計の原則に基づいて計上されます。

損益計上のタイミングについては以下の記事をご覧ください。

現金主義、発生主義、現実主義の違いは?損益計上方法について解説 | てつまぐ (tetsumag.com)

したがって、利益が上がることは必ずしもキャッシュが増えることを意味しているとは限りません。しかし、これを勘違いしてキャッシュの管理ができていないと運転資金がなくなり、経営が継続できなくなってしまいます。

財務会計で把握できないもう1つのことは、月次の動きです。

決算書でわかることは、決算期1年間の企業成績です。したがって、次の1年間の目標は立てることができても、今月や来月といった月単位でどのような目標で動けばよいという方針を立てにくいのです。

単純に1年の値を12カ月割れば、1か月分の数字は算出できますが、例えば、季節的な要因で売上が増減する業界では、事前に売上の波を把握できることが大事です。

一時的に売上が上がるということは、事前に仕入を行う必要があり、そのためにはその分のキャッシュを用意する必要があります。そのキャッシュは以前の売上から回収できるのか、借入に頼る必要があるのか、資金繰りを検討するためにも月次の動きを把握する必要があります。

月次の動きが予測できず、キャッシュの準備ができなければ、売上のチャンスを逃してしまうかもしれません。

管理会計の手法

管理会計は、決まったルールはないため、企業により取り組み方は様々です。

管理会計の役割は、財務会計では見えない経営の実態を可視化し、安定的な経営に役立てることです。

ここでは特に中小企業に有効な管理会計の具体例をいくつかご紹介します。

月次の決算

財務会計で年に1度行っている決算を月ごとに作成するものです。試算表とも呼ばれています。

月次の決算を把握することは経営改善に不可欠です。

売上や原価、経費、利益が目標に対してどうであったかなどを把握し、毎月見直すことによって、継続的に経営を改善することができます。

また、部門ごとの月次決算を作成すれば、より詳細な改善と今後の計画を立てることに役立てることができます。

資金繰り表

資金繰り表は貸借対照表や損益計算書ではわからないキャッシュの動き把握するために作成されるものです。

月ごとのキャッシュの流入を予測し、資金繰りを検討することに役立ちます。

キャッシュは企業活動になくてはならないものであり、なくなってから慌てて金融機関に借入を申し込んでも、融資が受けられません。金融機関は、資金の管理ができおらず、経営の継続が難しい企業だと判断します。

事前に、どのタイミングでいくら程度の借入が必要になるか把握することが大事で、月次決算や資金繰り表を持って、金融機関に融資を申し込めば、スムーズに融資を受けることが可能となるでしょう。

資金繰り表に関しては、以下の記事で作り方まで解説しています。

建設業における資金繰り表の必要性と作り方 | てつまぐ (tetsumag.com)

原価管理

原価管理とは、目標の原価と実際の原価を計算し、その差に着目してコストを改善する手法です。

目標の原価は、市場における平均的な原価や他社製品の原価を参考にして決定します。これに対して、もし自社製品の原価が高い場合には、その原因を分析し、改善を施策します。

具体的には、製品のリニューアルや材料の変更、製造工程の見直しなどにより改善に努めます。

業績分析

業績分析を行うことにより、企業の財務を客観的な指標によって評価することができます。

業務分析を行うための経営指標には様々なものがありますが、企業の収益性と安全性を確認する指標は見ておく必要があります。

収益性を判断するには、損益分岐点に着目する方法があります。売上のどのくらいが純粋な利益となっているのか確かめることができます。

また、安全性を判断するには、自己資本比率を確認します。借入に頼りすぎていないか確認することができます。

まとめ:管理会計による適切な財務の把握をしよう

この記事では、中小企業における会計の現状と管理会計の必要性について解説しました。

- 税務会計は、税金の申告のための会計

- 財務会計は、財務状況の報告のための会計

- 中小企業の財務会計は、税務会計の内容が中心

- 税務会計や財務会計の利益は実態と異なる場合がある

- 管理会計は、経営の実態を把握するために役立つ

- 管理会計で、月次のキャッシュの動きや収益性、安全性が管理できる